-

Comprobante de Pago Electrónico - CPE

-

Listados

-

Sistemas de Emisión Electrónico - SEE

-

Guía de Remisión Electrónica - GRE

Última modificación

Jue, 25/09/2025 - 09:31

Puedes descargar las preguntas frecuentes a través del siguiente enlace

1.- En el Comprobante de Pago Electrónico ¿Cuáles son las formas de pago?

En base a la Resolución de Superintendencia N° 193-2020/SUNAT vigente a partir del 01/09/2021 se establece las siguientes formas de pago

a) Contado: Si el importe total de la venta, cesión en uso o servicio se paga en la fecha de su emisión.

b) Crédito: Si el importe total de la venta, cesión en uso o servicio se paga total o parcialmente en fecha posterior a la de su emisión.

En este caso, adicionalmente, se debe ingresar el monto neto pendiente de pago y la(s) fecha(s) de vencimiento del pago único o de las cuotas y los montos correspondientes a cada cuota.

2.- En base a los ingresos, ¿Cuándo estoy obligado a emitir CPE?

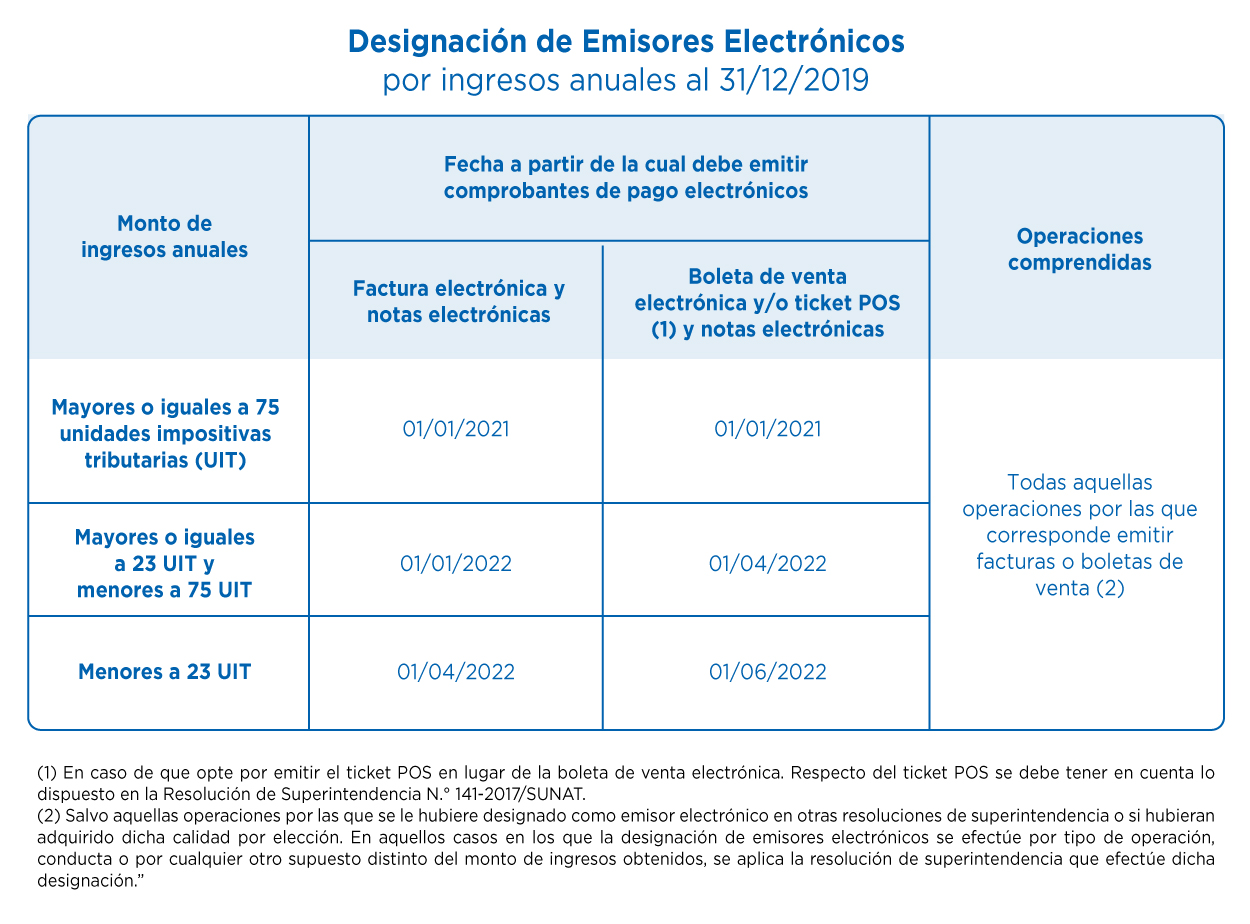

La Resolución de Superintendencia N° 279-2019/SUNAT busca la masificación de los comprobantes electrónicos (facturas y boletas) en base a los ingresos anuales obtenidos al 31 de diciembre del 2019. Con la Resolución de Superintendencia N° 128-2021/SUNAT establece el siguiente cronograma:

3.- ¿Cuál es el plazo para realizar el envió de las facturas electrónicas y de las notas electrónicas vinculadas a estas, hasta el 31/12/2022?

Tratándose de la factura electrónica y de la nota electrónica vinculada a esta que se emitan en el Sistema de Emisión Electrónica (SEE) desarrollado desde los sistemas del contribuyente (SEE - Del contribuyente), el SEE Facturador SUNAT (SEE - SFS) y el SEE Operador de Servicios Electrónicos (SEE - OSE), el emisor electrónico debe realizar la remisión a la SUNAT o al OSE, según corresponda, en la fecha de emisión consignada en la factura electrónica o en la nota electrónica vinculada a esta o incluso hasta en un plazo máximo de tres días calendario contado desde el día calendario siguiente a esa fecha.

4.- ¿Qué contingencias ocasiona cuando no se envía los CPE dentro del plazo establecido?

a) Tratándose del SEE - Del Contribuyente y el SEE - SFS: Lo remitido a la SUNAT no tendrá la calidad de factura electrónica ni de nota electrónica, aun cuando hubieran sido entregadas al adquirente o usuario.

b) Tratándose del SEE - OSE, el OSE: No puede realizar la comprobación material de las condiciones de emisión de lo recibido y, en consecuencia, lo que reciba no tendrá la calidad de factura electrónica ni de nota electrónica, aun cuando hubieran sido entregadas al adquirente o usuario.

5.- ¿Los servicios de arrendamiento y subarrendamiento de bienes inmuebles deben emitir facturas?

Las operaciones de arrendamiento y subarrendamiento de bienes inmuebles situados en el país, generados por sujetos afectos a rentas de tercera categoría, se encuentran obligados a emitir factura electrónica y las notas electrónicas vinculadas a estas.

Este CPE también deberá ser emitido a las personas (consumidores finales) que requieran sustentar los gastos de arrendamiento para la deducción de las 3 UIT, otorgando para ello el número de DNI.

Base legal: Literal b) del Articulo 2 de la Resolución de Superintendencia N° 123-2017/SUNAT

6.- ¿Cuáles son los requisitos mínimos del ticket POS?

Los requisitos mínimos del ticket POS son los señalados como tales en el Anexo N.° 1 de la Resolución de Superintendencia N° 141-2017/SUNAT.

7.- ¿El ticket ME permite ejercer derecho a crédito fiscal?

El ticket ME no permite ejercer derecho a crédito fiscal ni costo o gasto para efectos tributarios, salvo que la ley señale algo distinto. Tampoco permite sustentar el traslado de los bienes por cuya venta se emita.

8.- ¿Las personas acogidas al NRUS están obligados a emitir boletas de venta electrónicas?

Los contribuyentes acogidos al Nuevo Régimen Único Simplificado - NRUS, no se encuentran obligados a emitir sus comprobantes de pago de forma electrónica, cabe precisar que este grupo de personas tienen la posibilidad de incorporarse voluntariamente a este formato digital.

Base Legal: Inciso c) del numeral 3.2 del Articulo 3 de la Resolución de Superintendencia N° 279-2019/SUNAT

10.- ¿Cuál es el plazo para enviar un ejemplar de la factura y la nota electrónica a SUNAT u OSE según corresponda, a partir del 2023?

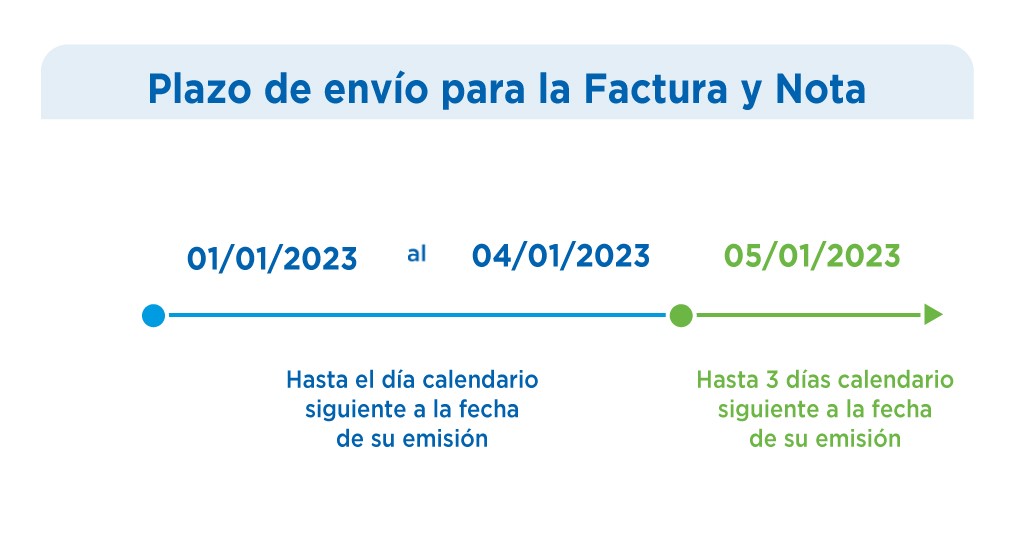

A partir del 01 de enero del 2023 el emisor electrónico deberá enviar a la SUNAT u OSE, según corresponda, un ejemplar de la factura y la nota electrónica vinculada a aquella, en la fecha de emisión consignada en dicho documento o incluso hasta el día calendario siguiente a esa fecha.

Base Legal: Artículos N° 3, 4 y 5 de la R.S N.°193-2020/SUNAT y modificatorias.

11.- ¿Qué ocurre en el supuesto que no se envíe los CPE dentro del plazo establecido?

Vencido el plazo señalado, lo no enviado no tendrá la calidad de factura electrónica ni de nota electrónica, aun cuando hubiera sido entregada al adquiriente o usuario.

12.- ¿Qué normativa rige para el plazo de envió de los CPE?

Con la Resolución de Superintendencia N.º 117-2022/SUNAT publicada el 30/06/2022 en su Artículo N° 1 modifica la “Disposición complementaria final” de la R.S N.º 193-2020/SUNAT, estableciendo su entrada en vigencia a partir del 01 de enero de 2023.

13.- ¿El nuevo plazo de envió que rige desde el 01 de enero del 2023 incluye a los documentos autorizados electrónicos (DAE), al recibo electrónico servicios públicos (SP) y notas electrónicas vinculadas a aquellos?

No, para DAE tiene un plazo máximo de hasta siete días calendarios contado desde el día calendario siguiente a la fecha de emisión y para SP tiene plazo máximo de envió hasta el décimo día calendario del mes siguiente de su emisión.

Base Legal: inciso a) del numeral 3.1 del artículo N° 3 y el inciso b) del numeral 5.1 del artículo N° 5 la R.S N.º 193-2020/SUNAT y modificatorias; articulo único de R.S. N.º 160-2020.

14.- ¿Qué tipo de respuesta entrega SUNAT o el OSE al enviar un ejemplar del CPE?

Existen dos tipos de posibles respuestas: aceptado y rechazado, teniendo calidad de CPE válido solamente el tipo aceptado.

15.- ¿Cuál es el plazo para enviar la factura electrónica a partir del 01-01-2023?

El plazo de hasta el día calendario siguiente a la fecha de su emisión, estuvo vigente del 01.01.2023 al 04.01.2023. De acuerdo con lo establecido por la Única Disposición Complementaria Transitoria de la R.S. 003-2023/SUNAT a partir del 05/01/2023, el emisor contara con un plazo de hasta 3 días calendarios posteriores a la fecha de su emisión.

Base Legal: R.S. 003-2023/SUNAT

FACTURA CON DETRACCION - SERVICIO DE TRANSPORTE SIN TRAMOS

Caso practico

TRANSPORTE SIEMPRE RAPIDO S.A.C. ha sido contratado para prestar el servicio de transporte de muebles de oficina vía terrestre cuya ruta es de Lima a Casma.

La Configuración del Vehículo es C3, la carga efectiva es de 12 TM y el valor del servicio contratado asciende a la suma de S/ 2,000.00 (incluido IGV).

Se solicita determinar el valor referencial, así como el monto de la detracción.

Solución:

Paso N° 1 : Determinación del Valor Referencial

Para poder determinar el valor referencial, utilizaremos el Anexo II del Decreto Supremo N.° 020-2021-MTC (Ruta: Lima - Aguas Verdes).

Según dicho Anexo, la distancia virtual acumulada es de 372.19 Kilómetros y el valor por TM asciende a S/ 102.69.

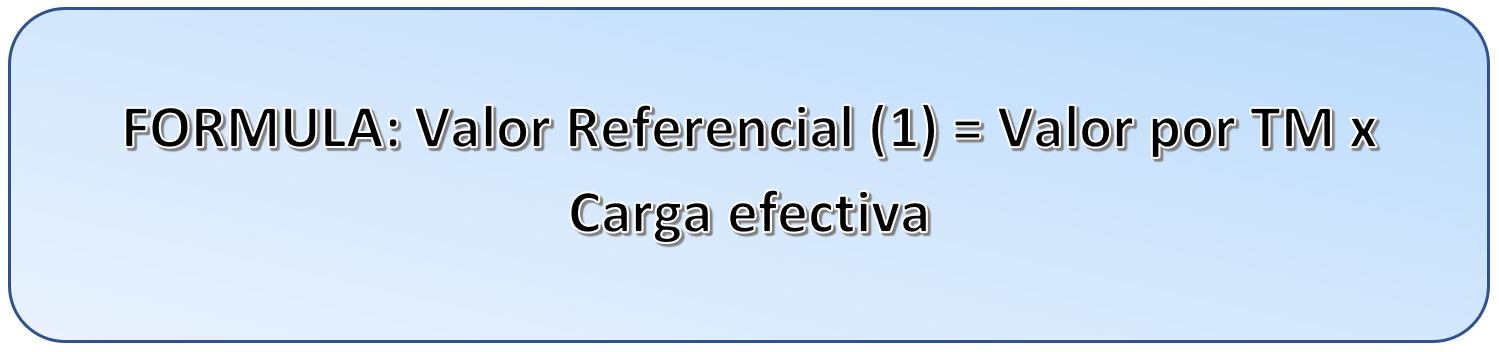

A. Valor Referencial en función a la carga efectiva (Artículo 3 del Decreto Supremo N° 020-2021-MTC).

Valor Referencial (1) = S/ 102.69 x 12 TM

Valor Referencial (1) = S/ 1,232.28

(1) Valor Referencial en función a la carga efectiva

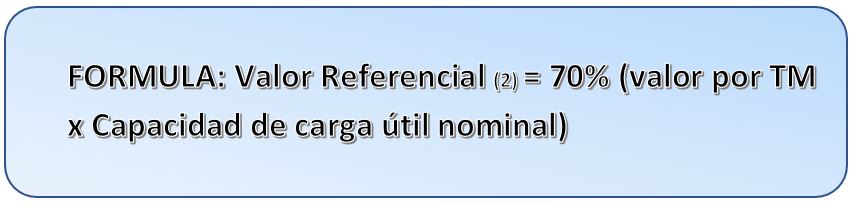

B. Valor Referencial en función a la carga útil nominal (Artículo 3 del Decreto Supremo N° 020-2021-MTC).

Valor Referencial (2) = 70% (102.69 x 15)

Valor Referencial (2) = 70% (1,540.35)

Valor Referencial (2) = S/ 1,078.25

(2) Valor Referencial en función a la carga útil nominal

Para determinar el Valor Referencial, procederemos a comparar el importe determinado en el cálculo A con el importe resultante del cálculo B, el Valor Referencial será de s/ 1,232.28.

Valor Referencial = S/ 1,232.28

Paso N° 2 : Determinación del monto de la detracción

El monto del depósito resultará de aplicar el porcentaje de cuatro por ciento (4%) sobre el importe de la operación o el valor referencial, el que resulte mayor (Artículo 4 de la Resolución de Superintendencia Nº 073-2006-SUNAT).

Valor Referencial = S/ 1,232.28 (Menor)

Importe de la operación = S/ 2,000 (Mayor)

Importe de la detracción = Importe de la operación x 4%

Importe de la detracción = S/ 2,000 x 4%

Importe de la detracción = S/ 80

¿Existe un plazo para que estén obligados a emitir su CPE los contribuyentes que se inscriban al RUC?

Es correcto, los contribuyentes que se inscriban por primera vez cuentan con un plazo de 3 meses para poder adaptarse a un Sistema de Emisión Electrónica – SEE

Cabe precisar que el contribuyente puede optar por acogerse a la emisión de sus CPE desde el inicio de sus actividades.

Base legal: literal b) del numeral 4.1 del artículo 4 de la R.S. N.° 300-2014/SUNAT

¿Un contribuyente obligado a emitir sus CPE puede emitir un CP físico?

El contribuyente que por causa no imputables a él, este imposibilitado de emitir los comprobantes de pago electrónico y/o las notas electrónicas, puede emitir los comprobantes de pago, notas de débito y notas de crédito en formatos impresos y/o importados por imprentas autorizadas a los tickets o cintas emitidas por máquinas registradoras, cuando corresponda.

Base legal: artículo 4 de la R.S. N.° 300-2014/SUNAT y modificatorias